L'apocalypse financière commence

De : https://healthimpactnews.com/2022/the-financial-apocalypse-begins/

L'apocalypse financière commence

par Brian Shilhavy

Rédacteur en chef, Health Impact News. 13 juin 2022

"L'apocalypse financière à venir" n'est plus "à venir". C'est arrivé.

Bien sûr, on peut affirmer qu'il existe depuis un certain temps déjà, mais seuls quelques médias alternatifs publiaient la vérité, car les médias d'entreprise et les «experts» financiers employés par les médias d'entreprise utilisaient à la place des termes tels que « récession », principalement parce que les marchés boursiers manipulés continuaient d'avancer à toute vapeur en pariant sur l'avenir et en semblant garder les choses à flot et ne comprenant pas, ou si la compréhension n'admettait certainement pas, que les bourses américaines n'étaient devenues rien de plus que d'énormes stratagèmes de Ponzi .

Mais tout a changé vendredi la semaine dernière, lorsque les chiffres clés de l'inflation rendus publics ont fini par être bien plus élevés que ce que les médias d'entreprise avaient rapporté.

J'avais le sentiment que tout allait se déchaîner lorsque les marchés ouvriraient lundi matin, et bien sûr, c'est exactement ce qui s'est passé aujourd'hui.

Voici quelques titres des médias alternatifs plus tôt dans la journée après l'ouverture des marchés :

Cinq mégabanques américaines ont perdu 300 milliards de dollars de capitalisation boursière en un an ; Crypto est en fusion ce matin; et la Fed augmentera encore ses taux mercredi

de Pam Martens

Wall Street sur Parade

Bienvenue ce lundi matin et à l'enfer du marché.

À 8 h 47 (HE) ce matin, les contrats à terme sur Dow ont baissé de 553 points ; Les contrats à terme sur Bitcoin ont perdu 17% de leur valeur à la nouvelle que le prêteur de crypto-monnaie, Celsius Network, a gelé les retraits. Le bon du Trésor à 5 ans a atteint un rendement de 3,38 %, soit une augmentation de 50 points de base en un mois, entraînant une courbe de rendement inversée par rapport au bon du Trésor à 10 ans, qui se négocie à 9 h 01 (HE) ce matin. à un rendement de 3,27 pour cent. (Une inversion signale un risque de récession croissant.)

Tout cela survient alors que la Fed a signalé qu'elle annoncerait une autre hausse des taux d'intérêt ce mercredi, à la suite de la réunion de deux jours de son Comité fédéral de l'open market (FOMC). Les actions ont l'habitude de chuter un jour après que le président de la Fed, Jerome Powell, a tenu sa conférence de presse du FOMC mercredi après-midi, alors faites attention à l'activité boursière ce jeudi.

La Fed a également annoncé qu'elle annoncerait jeudi de la semaine prochaine, le 23 juin à 16h30 (après la clôture de la bourse), les résultats de ses tests de résistance des G-SIB, les banques d'importance systémique mondiale. Il ne peut pas être trop réconfortant pour la Fed que les mêmes banques qui ont détruit l'économie mondiale en 2008 et qui ont nécessité un renflouement époustouflant de 29 000 milliards de dollars , disposent de beaucoup moins de capital qu'il y a un an.

Aux cours de clôture de vendredi dernier, cinq mégabanques américaines qui constituent le cœur du système financier américain ont 300 milliards de dollars de capitalisation boursière ordinaire de moins qu'il y a un an, le 10 juin 2021.

Citigroup, qui a connu le pire du lot en termes de pourcentage de baisse, est en baisse de 38% d'une année sur l'autre avec une chute de la capitalisation boursière de 56,6 milliards de dollars. Le cours de l'action de JPMorgan Chase est en baisse de 25% d'une année sur l'autre, mais sa perte de capitalisation boursière fait passer Citigroup pour un piker. JPMorgan Chase a vu sa capitalisation boursière s'évaporer de 120 milliards de dollars en un an. C'est parce qu'il a un nombre bizarrement important de 2,94 milliards d'actions en circulation qui ont saigné. ( Article complet .)

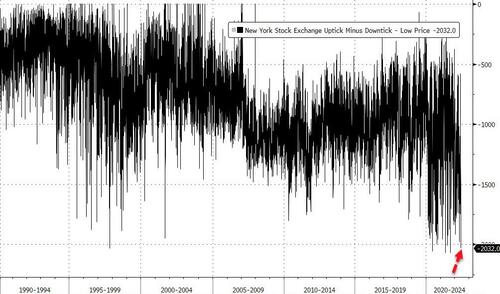

Les actions s'ouvrent avec le 5e plus grand « programme de vente » de l'histoire ; Obligations, Bitcoin et lingots tous battus

Les marchés boursiers américains au comptant ont ouvert sans offre de panique, se heurtant plutôt à un mur de vente après la vilaine séance à terme du jour au lendemain.

La vague de vente était presque sans précédent, avec un TICK inférieur à -2000 - le cinquième plus grand "programme de vente" de l'histoire…

Comme le note Bloomberg, les programmes de vente de cette taille ne sont généralement pas des événements uniques. Ils ont tendance à se produire en grappes et cela signifie probablement que les stocks pourraient être en réserve pour des pertes plus importantes.

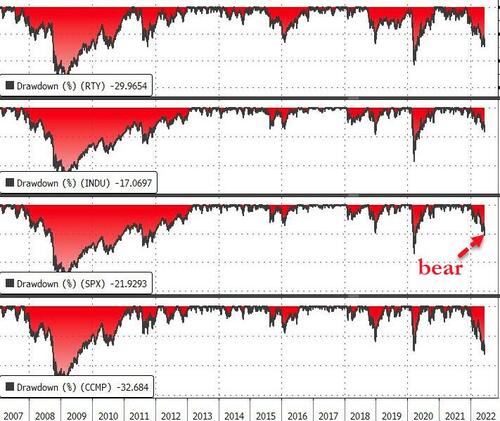

Ce problème a envoyé le S&P 500 vers les plus bas de l'année et en territoire baissier…

Carnage!

Eh bien, cela a rapidement dégénéré. Hormis le pétrole brut, presque toutes les classes d'actifs ont été matraquées comme des bébés phoques aujourd'hui alors que l'anxiété liée au risque d'événement (avant le FOMC) combinée à des techniques OpEx (expiration d'options de 3,4 billions de dollars) et à des craintes de «fragmentation» européennes et à toutes les craintes géopolitiques, géopolitiques habituelles les facteurs économiques qui freinent les acheteurs en baisse alors que le S&P tombe dans un marché baissier et que les actions américaines testent globalement les plus bas de 2022 (tandis que les rendements TSY atteignent des sommets pluriannuels).

Le S&P a clôturé en baisse de 22% par rapport à ses sommets et à son plus bas depuis janvier 2021…

Qu'en est-il des médias d'entreprise ? À quoi ressemblaient leurs gros titres aujourd'hui ?

Voici les principaux titres répertoriés sur Google Actualités au moment où j'écrivais cet article cet après-midi :

Un Giuliani « définitivement ivre » a exhorté Trump à pousser les allégations de fraude le soir des élections, selon un assistant

7 points à retenir de l'audience du lundi 6 janvier

"Ivre" Rudy Giuliani voulait que Trump déclare la victoire le soir des élections, selon le personnel de campagne

Trump savait exactement ce qu'il faisait le 6 janvier

Bloomberg OpinionLes 14 lignes les plus convaincantes de l'audience du comité du 6 janvier d'aujourd'hui

Les procureurs fédéraux du procureur général Garland surveillent les audiences du 6 janvier

Ag Garland assure que les procureurs du 6 janvier regardent "toutes les audiences"

Oui, les 9 principaux titres de Google Actualités juste après la fermeture des bourses à New York aujourd'hui concernaient le spectacle parallèle du 6 janvier qui se déroule actuellement à Washington DC.

La 10e histoire concernait la météo.

Ainsi, le début de l'apocalypse financière n'a même pas fait le top 10 des gros titres aujourd'hui dans les médias d'entreprise (à moins qu'il ne s'agisse d'un média financier).

Le plus grand indicateur que cette apocalypse financière ne pouvait plus être cachée au public est survenu la semaine dernière lorsque le PDG de JPMorgan Chase, Jamie Dimon, le banquier le plus influent du monde , a annoncé que nous étions confrontés à un « ouragan » financier.

Certes, il n'avertissait pas le public, mais ses amis de Wall Street et ses collègues banquiers, qu'il était temps de passer à la phase suivante de The Great Reset.

L'ensemble du système financier est au bord de l'effondrement, ainsi que notre système de monnaie fiduciaire et le dollar américain, qui sont tous basés sur la gestion de la dette et la philosophie économique keynésienne .

Beaucoup de ceux qui comprennent à quel point ce système économique est corrompu, préfèrent la théorie autrichienne de l'économie et des monnaies fortes qui ne sont pas des monnaies "fiat" émises par les banques centrales quand elles le souhaitent, soutenues par rien d'autre que la réputation de ceux qui créent la monnaie, mais une monnaie saine adossés à des actifs réels, tels que l'or.

Richard Nixon a retiré les États-Unis de l'étalon-or en 1971, et beaucoup pensent que nous avons accéléré notre disparition économique depuis lors, tandis que d'autres remonteront plus loin au début de la Réserve fédérale elle-même en 1913.

Un article récemment publié par Alasdair Macleod, courtier en valeurs mobilières et membre de la Bourse de Londres depuis plus de quatre décennies, donne la perspective du système financier actuel à partir de la situation économique autrichienne :

Protection contre un effondrement monétaire

par Alasdair Macleod

Actualités ZeroHedge

Extraits :

La semaine dernière, Jamie Dimon de JPMorgan Chase a donné le signal le plus clair que le crédit bancaire commence à se contracter. La Russie a consolidé son rouble, qui est devenu de loin la monnaie la plus forte. La Fed a annoncé la semaine précédente que son bilan était en fonds propres négatifs. Et il y a de plus en plus de preuves que nous avons un boom naissant du crack-up.

La Russie semble désormais protéger le rouble de ces évolutions en Occident, alors qu'elle ne s'attaquait auparavant qu'à l'hégémonie du dollar. La Chine n'a pas encore formulé de politique monétaire défensive, mais est susceptible de soutenir le renminbi avec un panier de matières premières, du moins pour le commerce extérieur.

S'il est repris plus largement par les membres de l'organisation de coopération de Shanghai et des BRICS, le développement d'une nouvelle super-monnaie basée sur les matières premières en Asie centrale pourrait mettre fin à l'hégémonie mondiale du dollar.

Ce sont des évolutions majeures. Et enfin, en raison de l'intérêt généralisé pour le sujet, j'examine les perspectives des valeurs des propriétés résidentielles en cas d'effondrement des monnaies fiduciaires occidentales.

La mécanique d'une apocalypse

À contre-courant de l'establishment, je préviens depuis des années que le monde fait face à un effondrement de la monnaie fiduciaire. Le raisonnement était et est toujours parce que c'est là que nous mènent les politiques monétaires et économiques. Les seules questions qui se posent sont de savoir si les autorités du monde entier réaliseraient les dangers de leurs politiques inflationnistes et socialistes et changeraient de cap (extrêmement improbable) et en cette absence, quelle forme prendrait la crise finale.

L'histoire nous dit que les monnaies fiduciaires échouent toujours, pour être remplacées par la monnaie saine de l'humanité - l'or et l'argent métalliques. Et maintenant que les monnaies fiduciaires ont connu une dépréciation rapide suivie d'une flambée des prix des matières premières , les taux d'intérêt devraient être considérablement plus élevés. Pourtant, dans la zone euro et au Japon, ils sont toujours réprimés en territoire négatif. La réticence de la BCE et de la Banque du Japon à les laisser monter est palpable. Pire encore, même avec la seule menace d'un ralentissement de l'émission de crédit supplémentaire par les banques commerciales, nous sommes soudainement confrontés à un ralentissement brutal des activités économiques et financières.

Les banques commerciales de la zone euro et du Japon sont inconfortablement endettées et il est peu probable qu'elles survivent à la combinaison de taux d'intérêt plus élevés, d'une contraction du crédit bancaire et d'un ralentissement économique sans être renflouées par leurs banques centrales respectives. Mais les positions obligataires des banques centrales sont si massives que les pertes dues à la hausse des rendements les ont placées dans des fonds propres négatifs. Même la Fed, qui est dans une bien meilleure position que la BCE et la BOJ, a admis que les pertes non réalisées sur son portefeuille obligataire s'élèvent à 330 milliards de dollars, anéantissant six fois ses fonds propres au bilan.

Ainsi, sans l'injection d'énormes quantités de nouveaux capitaux de leurs actionnaires existants, les principales banques centrales sont en faillite, les principales banques commerciales le seront bientôt, et les prix augmentent de manière incontrôlable, entraînant une hausse des taux d'intérêt et des rendements obligataires. Et comme un trou dans la tête, tout ce dont nous avons besoin maintenant pour compléter la misère est une contraction du crédit bancaire. Au bon moment, la semaine dernière, nous avons reçu un avertissement indiquant que cela était également prévu, lorsque Jamie Dimon, patron de JPMorgan Chase, la plus grande banque commerciale d'Amérique et le principal conduit de la Fed vers le réseau bancaire commercial, a mis à jour son résumé de la scène financière de "tempête" seulement neuf jours auparavant, devenu "ouragan". Cela a été largement rapporté. Moins observés étaient ses remarques sur ce que JPMorgan Chase allait faire à ce sujet.

Nous pouvons être sûrs que la Fed en aura parlé à M. Dimon. L'économiste en chef de JPMorgan, Bruce Kasman, a alors été chargé de toute urgence de revenir en arrière, affirmant qu'il n'avait vu qu'un ralentissement. Peu importe. Le signal est envoyé et le mal est fait.

Il est peu probable que nous entendions à nouveau Dimon à ce sujet. Mais vous pouvez parier votre dernier dollar que la cohorte des banquiers internationaux du monde entier en aura pris note, s'ils ne l'avaient pas déjà fait, et qu'ils mettront au point leur avertisseur de prêt.

Lire l' article complet ici .

Et tandis que M. Macleod aborde la question de ce qui attend le marché immobilier, voici une analyse beaucoup plus approfondie que je recommande fortement de regarder (j'ai regardé les 43 minutes entières - ça vaut vraiment le coup):

Les prix de l'immobilier vont-ils chuter autant qu'en 2008 ?

Mais même si vous obtiendrez de bonnes perspectives de la part de ces « experts » financiers qui ne suivent pas la ligne du parti dans les médias d'entreprise, ils sont toujours des « experts » principalement dans leur domaine de connaissances, et font des commentaires et des prédictions basés sur les données. qu'ils ont étudié, et quand vous êtes payé pour le faire, vous avez de bonnes perspectives que d'autres n'ont tout simplement pas le temps de rechercher.

Ce qui manque dans ces analyses, c'est de compter sur les facteurs «inconnus», plutôt que de simplement supposer que les données existantes continueront sur une voie qui nous a amenés là où nous en sommes aujourd'hui.

Ce que vous n'entendrez dans aucune de ces analyses, c'est à quel point l'avenir sera différent avec des catastrophes encore inconnues.

Ceux-ci pourraient inclure :

- Une frappe nucléaire par une nation nucléaire qui dégénère en une guerre «chaude» à part entière.

- Une autre "pandémie" créée, comme une nouvelle "pandémie" de "variole du singe", ou une résurgence des tests positifs au COVID qui ramènent à davantage de confinements, comme nous l'avons vu se produire à Shanghai et dans d'autres parties de la Chine.

- Une cyberattaque sur des infrastructures clés, telles que les banques, les télécommunications et l'énergie. (Nous avons en fait déjà été avertis à ce sujet par les mondialistes eux-mêmes .)

N'importe lequel de ces scénarios, ou une combinaison de ceux-ci, jettera toutes ces prédictions par la fenêtre et fera soudainement ressembler les éditeurs apocalyptiques "preppers" au "grand public".

Et qu'en est-il de l'impact social de l'hyperinflation et des pénuries alimentaires imminentes ? Nous voyons déjà des émeutes éclater dans de nombreuses régions du monde concernant l'inflation et les pénuries alimentaires, et les forces de l'ordre aux États-Unis se préparent à des manifestations et des émeutes massives dès que la Cour suprême rendra une décision infirmant Roe contre Wade.

Mais une chose est certaine maintenant, l'apocalypse financière est là et ne sera plus mentionnée au futur par la plupart des gens à l'avenir. La seule question qui devra être débattue en regardant l'avenir, sera "à quel point cela va-t-il empirer?"

Je crains que la plupart des Américains n'aient aucune idée des difficultés potentielles auxquelles nous sommes tous sur le point de faire face.

Un homme prudent voit le danger et se réfugie, mais les gens simples continuent et en souffrent. (Proverbes 22:3)

Commentaires

Enregistrer un commentaire